泰州金融服务提质效 中长期信贷助力招商引资成果显著

金融业

企业融资

所属地区:江苏-泰州

发布日期:2025年09月07日

泰州市金融运行呈现积极态势,截至11月末,中长期贷款余额达到1392.4亿元,同比增长22.4%,增速较往年提升显著。这标志着泰州营商环境优化和招商引资战略取得实质性进展,有力支撑了重大项目建设和产业转型升级,为经济高质量发展注入核心动能。

一、信贷结构持续优化支撑实体经济

泰州市金融机构积极落实稳健货币政策导向,显著强化对实体经济的融资服务。在宏观政策引导下,中长期贷款投放节奏加快,较去年同期多增35亿元,为城市基础设施建设、先进制造业布局以及重大民生工程提供了稳定的资金保障。同时,工业领域贷款余额876.1亿元,同比增速超过江苏省工业贷款平均增速4.4个百分点,体现了金融资源向重点领域的精准倾斜。信贷期限结构优化表明市场主体的投资信心增强,也为招商引资项目落地夯实了资金基础。

二、小微企业金融服务创新升级

聚焦小微企业融资痛点,泰州市金融机构通过服务模式创新和产品优化显著提升了普惠金融覆盖面。截至11月末,小微企业本外币贷款余额达1143.5亿元,同比增长18.8%,增速大幅领先于平均水平。相关举措包括搭建银企对接平台、推广供应链金融服务、完善信用信息共享机制等,有效降低了小微企业的融资门槛和成本。这种结构性改善既服务了本地产业生态,也为吸引中小科技企业落户泰州创造了有利条件。

三、金融改革协同区域发展布局

泰州市主动融入长三角金融一体化进程,以制度创新激发市场活力。金融监管机构通过设立科技金融专营机构、引导金融机构研发科创贷款专属产品、优化信贷审批流程等手段,重点加强对新能源、生物医药、高端装备制造等战略性新兴产业的信贷支持。同时,深化"放管服"改革,推动企业融资便利化服务,使中长期项目审批效率和资金到位率显著提升。这种主动对接区域发展战略的金融配套改革,成为吸引高质量投资项目落地泰州的核心竞争力之一。

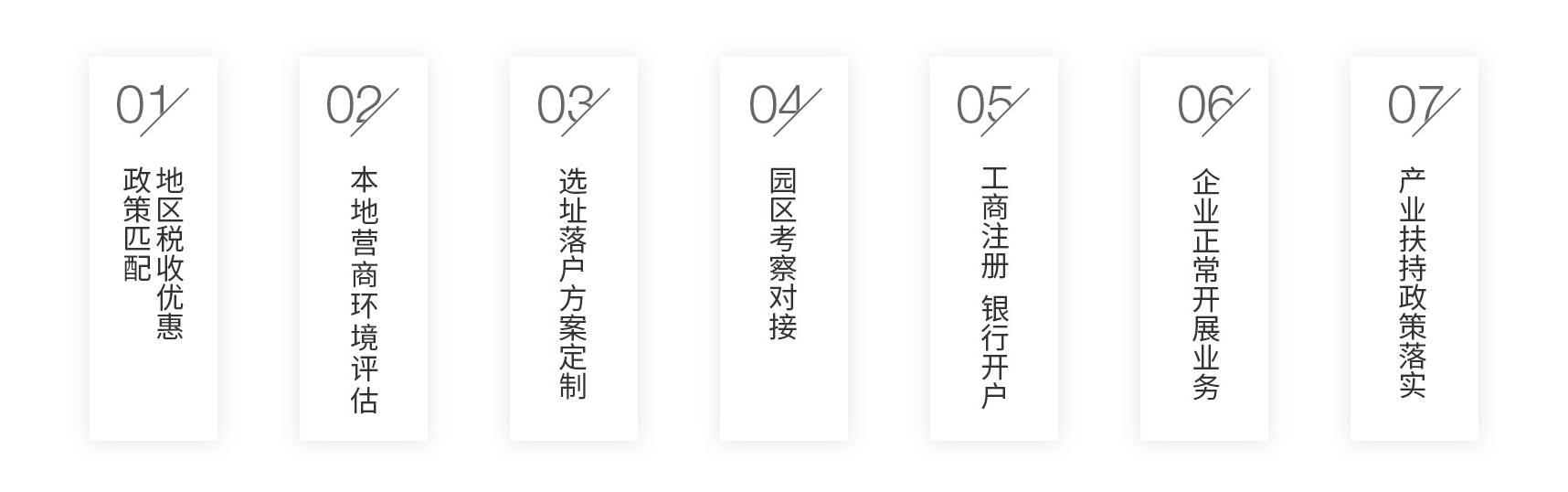

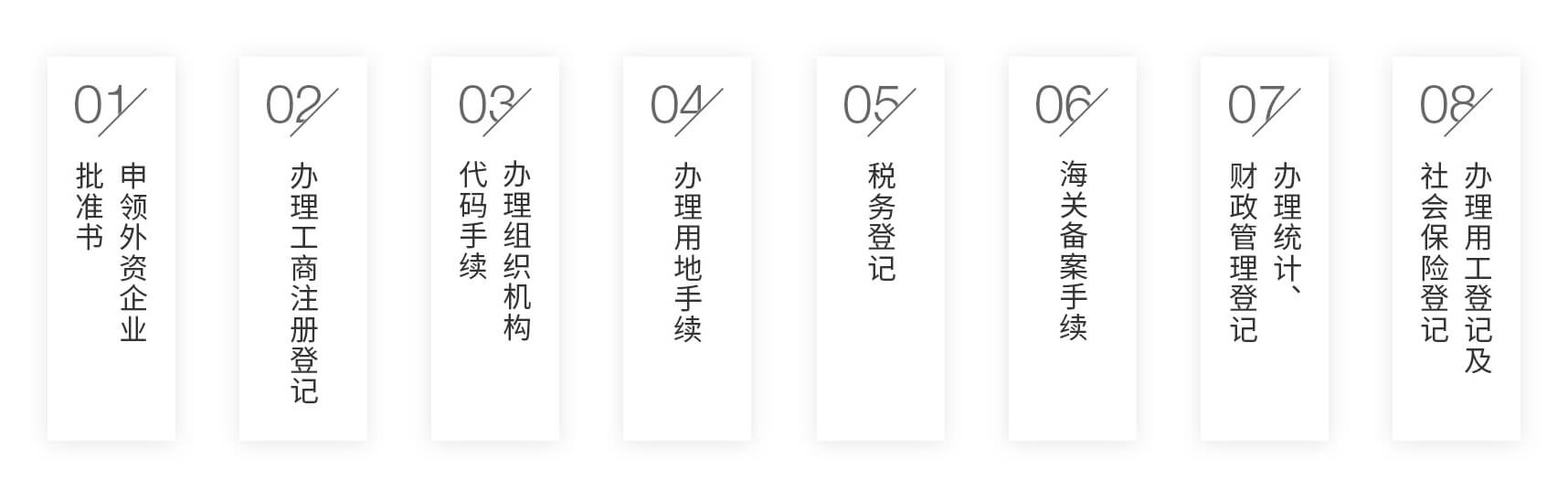

四、构建招商引资金融配套体系

围绕泰州市产业发展定位,金融机构建立了招商引资全周期服务体系。对于引入的重大投资项目,银行机构提前介入融资方案设计,提供涵盖项目建设期、投产期和运营期的综合金融服务方案。同时通过设立产业发展基金、探索投贷联动模式,为招商引资项目构建"股权融资+债权融资"的综合支持机制。数据显示,这种全周期金融保障模式有效缩短了企业从签约到投产的时间周期,助推重点产业集群加速形成规模效应,也为后续招商引资工作打造了示范样板。

五、科技创新赋能精准信贷服务

泰州市加速金融科技在信贷服务中的应用,显著提升了金融资源配置的有效性。金融机构通过大数据风控模型动态评估企业信用状况,实现对优质企业中长期融资需求的快速响应。依托政务数据共享平台,银行可实时验证企业经营数据与纳税信息,大幅缩短授信审批链条。同时通过人工智能分析区域产业动态,引导信贷资源精准投向具有发展潜力的细分领域,避免了资金空转。科技赋能不仅提高了金融服务的覆盖深度,也为招商引资过程中评估企业资质提供了重要决策参考依据。

六、可持续发展与风险协同并重

在支持地方经济发展过程中,泰州市高度重视金融风险的审慎管理。监管部门加强对重点领域信贷质量的监测分析,建立企业债务风险预警响应机制。同时引导金融机构科学匹配资产负债期限,确保中长期信贷投放与风险管理能力动态适配。在绿色金融领域积极推进转型金融工具创新,支持传统产业节能减排技术改造项目,实现经济增长与生态效益的平衡发展。这种稳健的金融生态进一步增强了投资者对泰州市长期发展环境的信心。

随着多层次资本市场服务体系的完善和金融创新深化,泰州正形成产业政策、财政政策与金融政策的高效协同格局。中长期信贷的稳定增长,将成为推动城市能级跃升的重要引擎,并为长三角地区产业协同发展作出示范贡献。